경쟁사들과 비교하여 아리스타 네트웍스 (Arista Networks, ANET) 의 여러 지표 들을 살펴보자. 경쟁사들로는 CISCO (CSCO)와 Juniper Networks (JNPR)를 선정하였다.

먼저 PER을 살펴보자. 아래 표는 ANET, CSCO, JNPR의 PER을 연도별로 나타낸 것이다. 2019년과 같이 특이했던 상황 (Microsoft 및 META의 cloud 전망이 갑자기 어두워졌던 때) 를 제외하면, 아리스타가 항상 제일 높은 멀티플을 받았던 것을 확인할 수 있다. 받았던 기대만큼 성장을 보여줬으니, 잘해나가고 있다고 볼 수 있다.

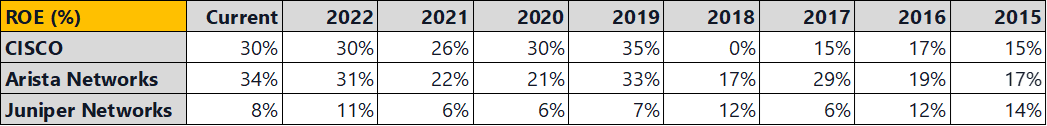

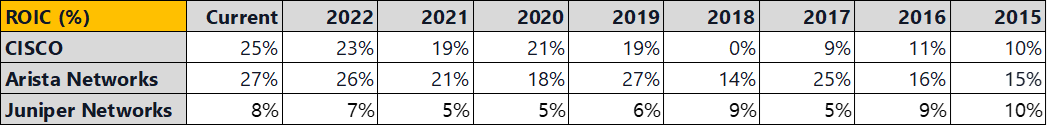

Arista의 재무적인 특징 중 하나는, 무차입 경영을 한다는 점이다. 즉, Debt 비율이 매우 낮고, 이자발생부채가 없다. 또한 경쟁사들 대비 더 높은 ROE를 보인다. ROE는 당기순이익을 자기자본으로 나눠 계산되는데, 이는 순이익률 x 자산 회전율 x 재무레버리지와 동일하다. 즉, 동일한 비즈니스라면, 차입을 많이 하여 사업을 할수록 ROE가 상대적으로 높게 측정된다. 물론 CISCO 의 사업 포트폴리오는 Arista networks에 비해 더 광범위하고, 개중에는 데이터센터용 이더넷 스위치보다 상대적으로 이익률이 낮은 사업도 포함되어 있기에 직접적인 비교는 정확하지 않을 수 있지만, 경쟁사들 대비 더 잘하고 있다고 볼 수 있다.

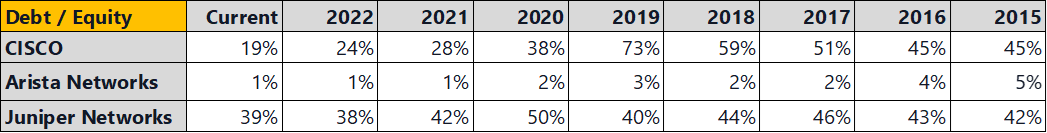

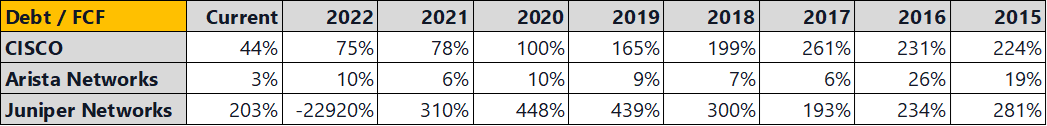

아래는 아리스타 네트웍스, 시스코, 주니퍼 네트웍스의 Debt/Equity Ratio 와 Debt/FCF Ratio를 나타낸 것이다. 아리스타는 초기부터 매우 낮은 부채 비율을 유지한 것을 확인할 수 있다.

주목할 점으로는, 시스코 또한 부채 비율을 꾸준히 줄여나가고 있는 것을 확인할 수 있다. 재무 구조를 안정적으로 바꿔나가고 있다는 점은 좋은 신호이다. 물론 부채를 과도하게 적게 쓴다고 항상 좋은 것은 아니지만, 고금리 기조가 오래 유지될 것으로 예상되는 상황에서는 좋은 선택으로 보인다.

요즘 같은 고금리 시대에 무차입 경영은 상당한 장점을 가지고 있다. 물론 대부분의 빅테크는 2020년~2021년의 저금리 기간에 리파이낸싱하여 조달 금리를 낮춰놓았기에 현재의 고금리 환경에서 큰 피해를 보고 있지는 않지만, 모든 기업이 그럴수는 없었다. 그런면에서 안정적인 현금 흐름에 기반한 Arista의 낮은 부채 비율은 고금리 상황에서도 이자로 지출되는 비용을 거의 안정적인 운영을 가능케 한다.

다음으로, ROE 와 ROIC를 살펴보자. 언급하였듯이, ROE 는 Arista가 제일 높고, 당연히 ROIC 또한 아리스타 네트웍스가 제일 높은 것을 확인할 수 있다. 또한 peer group에 비해 ROE가 더 꾸준히 상승하고 있다는 점은 주목할 만하다.

간단하게 아리스타 네트웍스와 경쟁사들을 비교해보았다. 전반적으로 Juniper networks는 나머지 두 기업에 비해서는 매력도가 떨어지고, 앞선 포스트에서 언급하였던 클라우드 기반의 높은 성장률과 SW 품질, 고속 이더넷 스위치 시장의 성장 등에 주목한다면 Arista Networks가 Top pick 으로 보인다. 안정적인 것과 배당을 원한다면 CISCO가 조금 더 나은 선택일 수도 있겠지만, 개인적으로는 Arista + (언급한바는 없지만) Broadcom 조합으로 가는 것이 안정성 측면이나 성장성 측면 모두 더 좋아보인다.

아리스타 네트웍스 valuation 포스트도 아래에 첨부한다.

2023.11.19 - [해외주식/Arista Networks] - 아리스타 네트웍스 Arista Networks 주가 분석 및 전망

아리스타 네트웍스 Arista Networks 주가 분석 및 전망

아리스타 네트웍스 (ANET)의 가치평가를 해보자. DCF 를 통한 절대가치평가법을 사용해보겠다. 2023.10.20 - [투자관련정리/Valuation] - 주식 가치 평가 DCF (현금흐름할인법) 주식 가치 평가 DCF (현금흐름

stockvaluation.tistory.com

(주의) 본 글은 참고용이며 모든 투자에 대한 책임은 투자자 본인에게 있습니다)

'해외주식 > Arista Networks' 카테고리의 다른 글

| Arista Networks (ANET) 2024년 1분기 실적 발표 (0) | 2024.05.09 |

|---|---|

| 아리스타 네트웍스 Arista Networks 2023년 4분기 실적 정리 (1) | 2024.02.14 |

| 아리스타 네트웍스 Arista Networks 주가 분석 및 전망 (1) | 2023.11.19 |

| 아리스타 네트웍스 (Arista Networks, ANET)의 경쟁사 대비 장점 (0) | 2023.11.18 |

| 아리스타 네트웍스 Arista 2023년 3분기 실적 10Q 보고서 정리 (0) | 2023.11.12 |